交易員的施力點:正期望值(Positive Expectancy)

在務實面交易中我們第一個能掌握的施力點就是「正期望值」

註:這篇文章改編自個人學習筆記,未來還有機會修改,其中很多名詞都是我自行隨便翻譯,

若專有名詞使用上不正統請見諒。

這篇簡單的介紹並嘗試回答下列四個問題:

- (隨機)有效市場和(非隨機)非有效市場的差別是什麼?

- 什麼是正期望值?

- 為什麼我們需要正期望值?

- 為什麼市場會出現正期望值的機會?

對於在金融市場交易,許多學術界、分析師、交易員都相信「價格變化是隨機無法預測的」,所以人們應該要專注投資指數(index funds)。

然而有另一群人,他們相信他們在市場中是有施力點的,未來的價格變化雖是不可預測但有跡可循,這一群人分為兩類:基本分析和技術分析。

基本分析者透過

1資產的定價、

2分析財報、

3經濟情況和

4供需狀況

來擬定他們的交易決策,而

技術分析者透過

單純的過去圖表分析擬定交易決策,

兩者最大的區別就是,

技術分析者更關注於價格本身,因為價格是所有市場參與者

對於市場的影響之總和,他們透過仔細的分析價格圖表,

他們可以發現市場中的套利機會(market inbalance/ arbitrage)。

以下討論都是以接受「市場中存在超越隨機的施力點」為前提,

又因為存在

1磨擦手續費、

2失誤的可能,

3市場並非零和遊戲,

4市場是負合遊戲。

▎超越隨機的施力點

如果價格變化是隨機波動,那麼我們是不可能長時間在市場上賺錢。

如果接受價格在某些時刻會出現非隨機行為,使我們就有機可趁,這些時刻的施力點是什麼?

當我們做一件事,想要讓事情照我們想要的方向發展,我們會對這件事做功,這些事情可以是我們的

1學業、

2事業或者

3感情家庭,

做的功可能是

4用功讀書、

5努力工作或者

6細心照顧他人需求,

這些行為的共同點就是,「我們可以透過一些行為去發揮影響」,

無論是讀書或工作,我們都可以

把意念轉化成本身的行為 進而 影響事情的發展,也因此我們的

人生可以透過努力去追求無限可能,

「把意念轉化成行為」代表我們對這些事情是有施力點的,

我們知道 一定的輸出 可以造成 一定的影響。

在金融市場上,身為散戶的我們會發現努力常常都是徒然無功的,

我們很難透過用力閱讀財報或者分析圖表去推動價格,

參與市場的方式就是簡單的買入賣出,

除此之外企圖造成價格波動是非常困難的,

所以,除非我們很特別

(對於特定公司、國家有特別厲害的影響力或者擁有特別資訊管道),

一般人在金融市場交易中找到施力點是很有限的。

各位不妨想想,

比起大多數市場參與者,自己的優勢是什麼?

自己可以透過怎樣的努力確保在市場中獲利?

或者自己能不能以各種形式去影響市場?

更糟的是,大部分的時候,市場都是有效率市場

(價格隨機漫步不可預測),也就是說我們假設:

- 市場資訊傳遞是公平、等速並且正確反應

- 市場流動性極佳,所有買家和賣家都可以在提出交易後瞬間被撮合

- 任何套利機會都會在出現時瞬間被市場修正

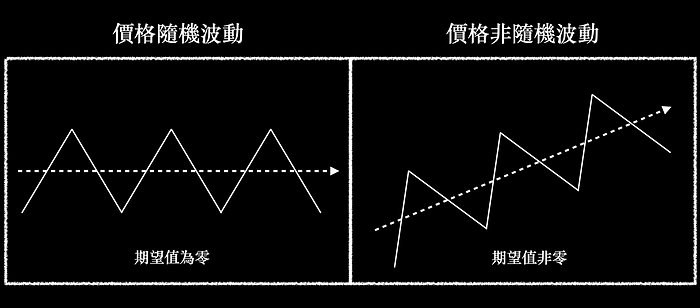

因此,在這種假設之中,未來價格變化是是隨機分佈並且無法預測,

在這種情況下主觀交易應該要跟丟硬幣有著差不多的勝率,

也就是作為交易員,

期望值為零(期望值為機率乘上每筆交易報酬的總和),

又因為市場是負和遊戲,理論上交易員應該是很難長時間在市場上

賺到錢。

因為「缺乏超越隨機的施力點」,

許多新進入市場的交易員常常會專注在提昇一些比較形上學的能力:

心理狀態調整、養成好的習慣或甚至正向思考,

許多心靈導師都會說「只要處理好心理問題就能賺錢」,

務實面上卻對帳戶淨值的提升幫助不大,

這不表示有好的心理素質不重要,

只是好的心理素質並不是我們在市場上可以真實握在手上的武器,

單純的心理素質並無法成為我們在市場中的施力點,

我們需要一些更實際的施力點。

(一些technical detail可以看wiki,這邊簡單說一下:

在資產估值或期權定價中,根據當下價格計算未來價格時,

我們常常會假設基本變數是隨機變數,volatility假設為固定值,

就是在這個假設中引入隨機漫步,滿足這種假設的就是有效市場,

很遺憾真實世界不是有效市場,其中volatility怎麼取、

怎麼演化就是金融數學目前發展中一個很重要的領域。)

這裡我想告訴大家,在務實面我們第一個能掌握的施力點就是

「正期望值」,

正期望值並非虛無飄渺,它是一個具有統計意義的施力點。

正期望值的前提是建立在前面所說「有效市場」不完全正確,

所謂不完全正確是指市場在某些時刻會出現「無效」

或者「些微無效」的情形,

因此出現套利機會,也就是說,價格波動並非全然的隨機。

舉例來說,當股價偏離基本面太多就會出現套利機會,

基本面分析者辨識這些機會是價值投資

(因為用與估值較低的價錢買入),

技術分析者辨識這些機會是負乖離過大(價格偏移近期均值太多),

無論是哪一派的交易員,這些「超越隨機」的機會

就是他們戰勝期望值為零的機會,所謂「正期望值的交易機會」

就是屬於這個範疇,捕捉正期望值獲得超額報酬

(超額報酬是指實際收益率與無風險利率的差異)。

接受價格非隨機,擁抱正期望值,掌握有統計意義的施力點。

▎獲得正期望值的兩個概念

一個賺錢的交易策略應該要用怎樣的思維去建構?

方法很多,這裡提供跟正期望值相關的兩個概念給各位參考。

我們都知道期望值是「機率與報酬乘積的總和」,也接受市場有時會出現「不有效」的情況,想規避市場中讓我們賺不到錢的隨機,我們必須強調並且認識兩個不同的概念:

- 高勝率

- 高盈虧比(Reward/Risk Ratio RRR)

(一個容易誤會的地方:RRR可能是Reward/Risk Ratio或Risk/Reward Ratio,盈虧比的本質是「願意承受多少虧損換多少利潤」,所以「高盈虧比」或「好的盈虧比」是Reward/Ratio越大或Risk/Reward越小。)

高勝率是指「每筆交易贏錢的機率」很高,是機率;

高盈虧比是指「單位損失換取的報酬」的比例很高,

是一個比例不是機率,不是機率的原因很簡單,

因為盈虧比常常大於一。

與許多人的直覺相反,高勝率並不保證高報酬,單看勝率是危險的,

勝率很高的策略可能造成毀滅性的虧損(負期望值),

勝率很低的策略也可能賺大錢(正期望值),

我們甚至可以說:「相對於高勝率,盈虧比重要多了」,

而賺錢的交易策略通常是這兩個概念的綜合體,

掌握並實踐這兩個概念在交易中

是我們獲得「正期望值」施力點的手段。

在實務操作中,從機率統計的角度來看,

辨識我們的正期望值施力點的方法如下:

「透過某套方法標示我們在市場中的進出場位置 並

設 置適當的止損,經過大量交易次數,

我們的損益(P&L)總和為正。」

▎無效率市場的成因

所謂「交易機會」的本質就是機會,既然是機會就表示不會隨時出現,而這種機會最常出現的時機就是市場效率下降時。我在很多不同的場合解釋過很多次,「技術分析的本質是分類,是一套用來分類市場篩選交易機會的工具」,這段話本身就暗示了市場並不是每個當下都存在適合的交易機會,我們可以從正期望值施力點的成因來理解這件事。

我們知道市場價格是所有參與者行為的加總結果,而

市場參與者是人、人組成的團體或人操作的程式,

我們在有效市場假說的敘述中常常會看到這種敘述:

「人們會基於所獲得的資訊做出最好的判斷」,

這常常是對的,但是有時候是錯的,而且人們接收資訊反應常常

不是直接投射在市場,而是經過大腦思考再透過情緒投射在市場,

人的思考充滿了誤區,而這些情緒包括貪瞋痴慢疑,

也因此太多地方可以出錯了。

就是因為這些出錯的地方,我們才有機會遇到非有效市場的

套利機會,這類機會常常會(不只)用以下形式出現:

- 市場價格記憶市場參與者的情緒,如特定價格的支撐與壓力(壓力、支撐與型態)

- 大筆交易造成的可辨識型態,如巨大交易量、關卡破位(價量與型態)

- 侵略性買賣,沒有時間或耐心的投資人不斷用買單或賣單推動價格(趨勢線、均線和動能)

總結:市場中的套利機會就是來自買賣壓的推動,買壓與賣壓都會不可避免的在市場圖形上留下痕跡,而作為技術分析交易員,我們的挑戰就是去辨識這些痕跡,反推當初的成因,意識到這些痕跡並非隨機的價格波動,並從中尋找超越隨機的正期望值的交易機會。

這邊我必須強調,我們並不是利用這些痕跡去交易,我們是利用這些痕跡背後無效市場的套利機會來交易,這也就是為什麼有些技術分析技巧時靈時不靈,因為它們在價格隨機波動的過程中的期望值是零。