2020-03-06 00:00經濟日報 陳宜君、林棠妮、陳鈺雯

跨境電商稅制變革主要鑒於消費者透過上網取得商品或服務之交易型態日益增加,使得原屬實體店面交易現今多被網路交易所取代,透過網路之跨境交易也蓬勃發展,迫使原先對實體店面之課稅方式也需與時俱進,

國際合作與發展組織(OECD)雖已於2015年發布稅基侵蝕與利潤移轉(BEPS 1.0)的15項行動方案,並於方案一(Action 1)針對跨境電商交易之營業稅與營所稅徵稅方式進行探討並提出整體課稅方案。

OECD又於2019年10月9日發布國際租稅利潤分配規則(BEPS 2.0)提案並公開徵詢意見,並將於2020年期間正式提出課稅方案,其目前提案內容係將以往以實際管理處所針對數位經濟課稅方式,將擴大以使用者或消費者參與度、行銷價值無形資產及顯著經濟活動認定與數位經濟利潤連結之程度,以進行課稅。

再者,也將採用如同現今法國採取數位稅之課徵方式,計畫以特定銷售額為課稅基礎,實施最低有效稅率措施,以確保所有跨國企業透過網路從事數位交易時,於各租稅管轄地支付最低稅率。依國際租稅利潤分配規則課稅將大幅改變以往傳統之課稅方式,也將影響提供數位服務企業在全球利潤配置及在各國之稅負成本。

另對於最新發展的數位稅,係法國針對透過提供數位服務予法國境內使用者之企業,若其全球營收超過7.5億歐元,且於法國當地從事數位服務之營收高於2,500萬歐元者,將按其於法國境內之數位服務營收,徵收3%數位稅,前述之數位服務包括:

-提供數位交易平台媒介以供用戶相互聯結及互動,包括提供數位平台供貨物買賣或服務提供;惟排除直接於線上銷售貨品或服務之企業。

-提供數位平台予用戶刊登廣告。

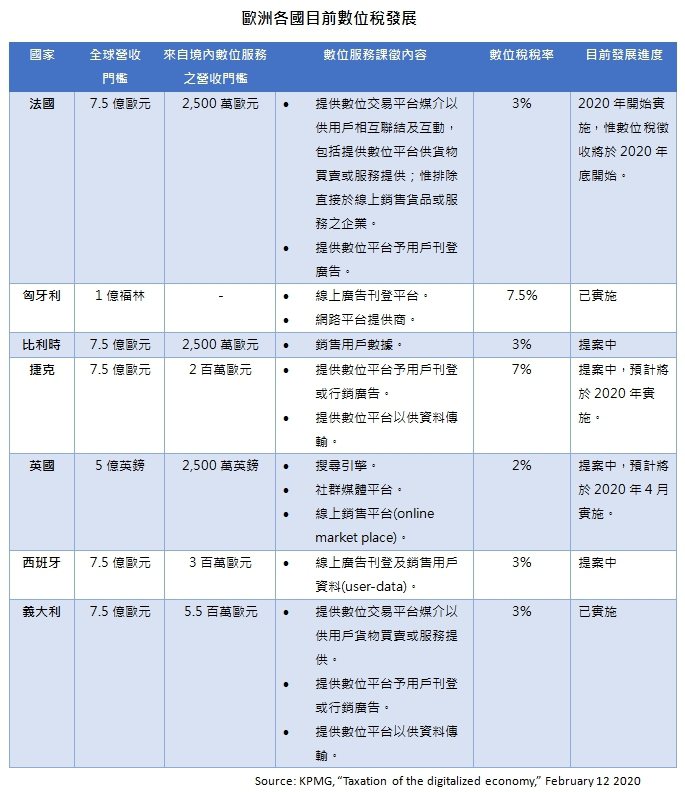

此外,除了法國,義大利及匈牙利亦開始針對透過數位服務提供予境內使用者之企業徵收數位稅。緊接著,英國、西班牙及捷克等國家也將跟進向透過提供數位服務予境內使用者之企業徵收數位稅,惟各國營收門檻標準不同,各國門檻規定及數位稅徵收稅率請詳下表彙總。

全球針對跨境數位服務交易之課稅方式不斷進行修訂與推進,雖目前歐盟僅針對大型之跨境數位服務企業課徵數位稅,中小型跨境數位服務企業仍須持續關注是否因處於全球跨境數位服務企業之營運價值鏈中而造成稅負之轉嫁及應隨時關注國際數位租稅變革及評估稅負影響,以進行有效地稅務管理。